| 公司新闻 | 发布时间:2023-04-03 浏览量:511

近期,财信证券发布了《电子行业深度:聚焦行业创新,关注增量业务》, 本文节选了部分内容。

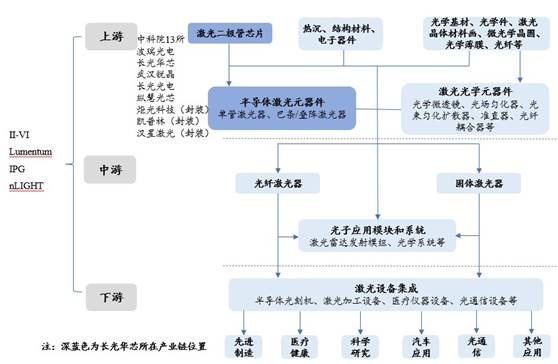

1 高功率激光器核心器件,国产替代持续推进 激光芯片位于激光产业链上游,是激光器的核心部件。激光行业上游是利用半导体原材料、高端装备以及相关的生产辅料制造激光芯片、光电器件等,是激光产业的基石,准入门槛较高。产业链中游是利用上游激光芯片及光电器件、模组、光学元件等作为泵浦源进行各类激光器的制造与销售,包括直接半导体激光器、二氧化碳激光器、固体激光器、光纤激光器等;下游行业主要指各类激光器的应用领域,包括工业加工装备、激光雷达、光通信、医疗美容等应用行业。

目前高功率激光芯片主要由西方发达国家的几家公司垄断,如Ⅱ -Ⅵ, Lumentum、IPG,nLIGHT 等,其中 IPG、nLIGHT 芯片仅应用于自身下游产品,不对外销售。我国激光技术产业化进程较慢,半导体激光芯片制造等核心技术落后 于发达国家,尤其是半导体激光芯片、泵浦源国产化率仍处于较低水平。我国激光芯片制造厂商主要有长光华芯、华光光电、武汉锐晶、纵慧芯光(VCSEL),封装厂商主要有炬光科技、凯普林、星汉激光等。

资料来源:炬光科技招股说明书,长光华芯招股说明书,财信证券

图:激光行业产业链介绍

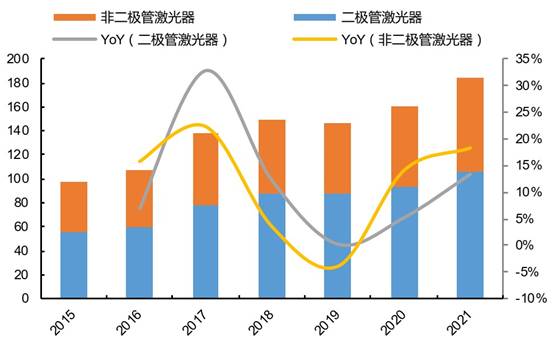

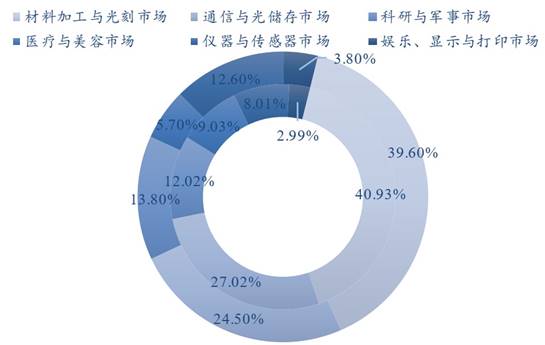

激光工业发展迅速,全球市场规模持续增长。激光器目前已广泛应用于激光智能制造装备、生物医学美容、激光显示、激光雷达、高速光通信、人工智能、 机器视觉与传感、3D识别、激光印刷、科研等领域。据 Laser Focus World 预 测,2021年全球激光器的总市场规模为 184.8 亿美金,市场增长率为 15.4%,其中半导体激光器市场规模预计为 79.5 亿美金(占比 43%),市场增速为18%。 从应用领域来看,根据《2021 年中国激光产业发展报告》,2020年全球激光器销售额为 160.1 亿美元。结构上来看,材料加工与光刻、通讯与光存储、科研和军事、医疗和美容、仪器与传感器及娱乐、显示与打印分别占比39.6%、24.5%、 13.8%、5.7%、12.6%及 3.8%。

资料来源: Laser Focus World, 财信证券

图:2015-2021 年全球激光器总收入及其结构

资料来源:《2021 年中国激光产业发展报告》,财信证券

图:2019-2020 全球激光器细分市场占比

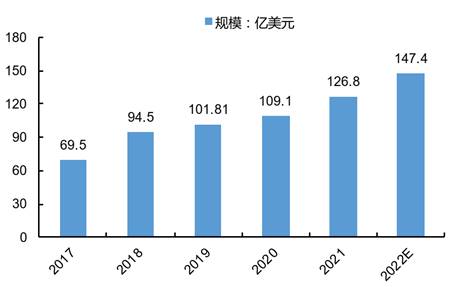

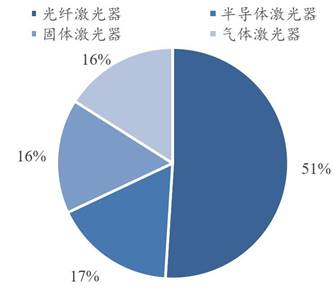

我国激光器市场发展迅速,光纤激光成为主导。根据 Laser Focus World 数据,近年来中国激光器市场规模一直保持增长趋势,2020 年市场规模达 109.1 亿美元,同比增长 7.16%,占全球激光器市场 66.12%的份额。预计2022年将继 续保持增长,市场规模将达 147.4 亿美元。目前中国激光器市场主要以光纤激光 器为主导,由于光纤激光器性能优异,适用性较强,近十年市场份额快速提升,占比达51%。半导体激光器、固体激光器、气体激光器占比相差较小,分别为17%、16%和16%。

资料来源: Laser Focus World, 财信证券

图:2017-2022 年中国激光器规模及预测

资料来源: Strategies Unlimited, 财信证券

图:国内激光器占比分布

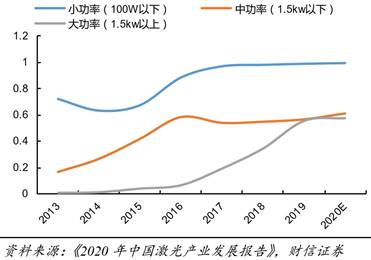

中低功率快速实现国产化,高功率核心元器件进口替代正当时。目前,国产100W及以下光纤激光器基本已实现国产替代,1.5kw以下的中功率光纤激光器国产化率达到 60%以上,但在1.5kw级以上的高功率激光器方面,预计 2020 年国产化率约为 57.58%,其中在 3-6kW 产品段,国内市场的竞争将趋白热化,进口与国产品牌的出货数量旗鼓相当。而在万瓦级以上的市场,随着资本实力的增强和自主研发实力的提高,国内厂商更多的开始关注核心元器件的生产,国产光 纤激光器慢慢开始参与到竞争当中。目前,占据国内市场份额最大光纤激光器厂商 IPG,在 2021 年市场份额为 28.1%,较 2020 年下降 6.5pct。国产光纤激光器 厂商锐科激光与创新激光2021年市场份额分别为 27.3%与 18.3%,较去年同期提 升 2.9pct 与 1.7pct。

图: 2013-2020 年低中高功率光纤激光器国产化率

图:2018-2021 年中国光纤激光市场厂商份额变化

预计 2025 年全球与国内高功率激光器芯片市场分别为 5.5 亿美元和 22 亿人民币。经测算 2021-2025 年全球高功率激光芯片市场空间分别是 3.29、3.65、 4.20、4.83 和 5.56 亿美元;国内高功率激光芯片市场空间分别是 9.75、11.21、14.01、17.51 和 21.89 亿元。

中美贸易摩擦西方制裁国内头部光纤激光器厂商,芯片法案加速高功率激光芯片国产替代。2018年起中美贸易摩擦,西方限制高功率半导体芯片(单管15W、 巴条100W)对华出口。2021年6月进一步将国内头部光纤激光器厂商锐科激光加入制裁名单,锐科激光减少对DILAS等境外公司高功率泵浦源的采购,逐步加大对国内相关厂商的采购金额。2022年美国签署并正式实施芯片法案,进一 步限制有关芯片及其技术的对华出口,产业下游公司出于安全考虑将订单转向国内,加速高功率激光芯片国产替代。长光华芯高功率半导体激光芯片领域持续突破,目前公司量产芯片输出功率达到35W,巴条芯片连续输出功率250CW,准连 续输出功率1000QCW,产品技术水平与国外先进水平同步,打破西方技术封锁, 逐步实现高功率半导体激光芯片国产代替。

2 VCSEL 下游应用不断拓展,进入快速成长期

VCSEL是高频高效可集成半导体光源,是消费电子传感和短距光通信的首选。 根据半导体激光芯片根据谐振腔制造工艺的不同分为边发射激光器(EEL)和垂直腔面发射激光器(VCSEL)两种。VCSEL芯片是指在芯片的上下两面镀上光学 膜形成谐振腔,并将光学谐振腔与衬底垂直,从而实现芯片表面的激光发射。 VCSEL具有调制响应快、光束质量好、效率高、可集成等优点,是消费电子传感 和短距光通信的首选光源。但由于其单个芯片输出功率较低,一般应用于短距场景。

多结 VCSEL 提高功率密度,下游应用领域不断扩展。2021 年 Lumentum 发布多结 VCSEL 阵列,极大提高功率密度,克服 VCSEL 在功率上不足,拓宽 VCSEL 的下游应用。多结技术是垂直将几个 PN 结叠在一起,和普通多量子阱不一样的是,多量子阱是一个 PN 结,几个量子阱保持均匀分布。多结 VCSEL 的能带利用 隧道结隧穿原理,将上一个 PN 结价带中的电子变成下一个 PN 结中的导带电 子,这样周而复始。多结 VCSEL将功率密度从几十瓦/平方毫米提升至几千瓦/平方毫米,大幅度提高功率密度;对于驱动或者电源,在相同功率下高电压、低电流要比高电流、低电压更便宜,因此多结 VCSEL 提高电压降低电流,从而降低电源和驱动器成本。随着 VCSEL 功率密度提高、成本下降,下游应用领域不断扩展, 已逐步开始应用于激光雷达、安防摄像头等中长距离场景。

表:VCSEL、EEL、LED 特点和性能参数比较

激光雷达为高阶自动驾驶主要选择方向,车载市场方兴未艾。激光雷达通过 发射与接收激光束,分析激光遇到目标对象后折返的时间差或相位差,确定目标 对象距离。随着汽车向自动驾驶过渡,激光雷达受到产业界越来越多的关注,有 望弥补摄像头在精度、稳定性、抗环境干扰和视野上的局限性,是高阶自动驾驶 不可或缺的元件。

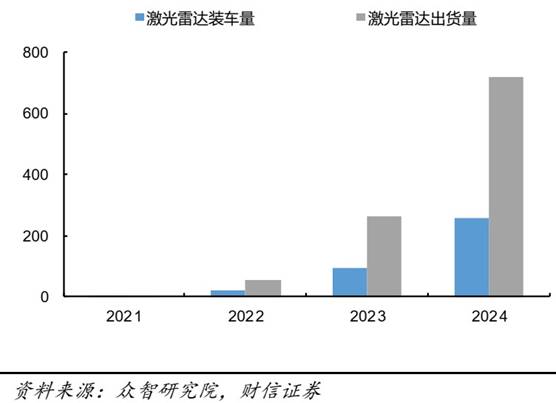

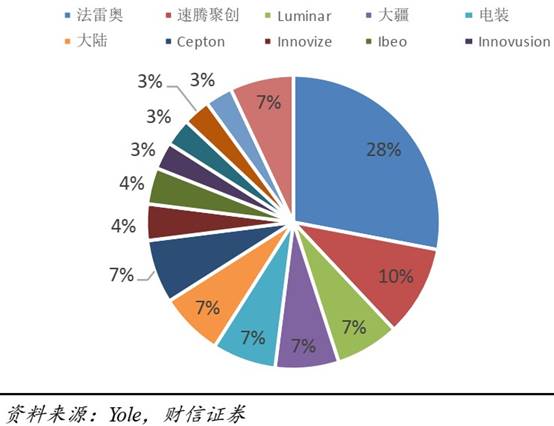

根据众智研究院数据,我国 2021 年激光雷达装车量约为 2 万辆,预计 2022 年将突破 23 万辆,2023年将接近百万辆。但是受上海疫情影响,多款激光雷达车型落地延迟,激光雷达装车量将会有所放缓,预计在 2023 年开始集中爆发,2024-2025年将实现量的快速增加。在激光雷达玩家方面,根据 Yole 发布的 2021 年全球激光雷达市场占有情况,全球首个发布车规级激光雷达并实现量产的厂商 Valeo(法雷奥)市场占有率最高,占比 28%。国内头部玩家也有所突破,速腾聚创、大疆、禾赛科技、华为市场占有率分别为 10%、7%、3%、3%。

图:2021-2024E 年我国车载激光雷达出货量

图:2021 年全球车载激光雷达市场份额占比

车载激光雷达 EEL 占据主导,VCSEL方案未来可期。车载激光雷达中 VCSEL相较于 EEL 具有更多技术优势:1)价格便宜,可以大量生产;2)易于制作二维 集成器件;3)低阈值电流和更高光束质量,同时较低的温漂也不需要新增制冷 器件。但是由于 VCSEL 发射功率较低,无法用于中长距离场景,因此 EEL 方案 占据主导地位,已应用于多款激光雷达。2021年 Lumentum 发布多结 VCSEL 阵 列,极大提高功率密度,克服 VCSEL 在功率上不足。2022年禾赛科技发布全球 首款量产 VCSEL 方案车载激光雷达 AT128,并于 2022 年下半年投入量产。根据 2022 年 1-9 月我国搭载激光雷达车型交付量计算,VCSEL 方案交付数量占比约为12%。根据 Focuslight 统计结果,目前 EEL 渗透率最高为 55%,其次 VCSEL 占比 18%。随着 VCSEL 功率密度突破,长光华芯、纵慧光芯等多款 VCSEL 阵列将陆续通过车规级认证并投入量产,市场渗透率将会逐步提高,VCSEL 方案未来可期。

3D传感应用广泛,消费电子成长空间广阔。2017年,苹果将 3D 结构光技术应用于 iphone X,3D传感迎来了大规模商用的契机。随着苹果的示范效应, 华为、三星、Oppo 等手机厂商陆续在旗舰机摄像头模块中采用3D方案。2020 年苹果又一次创新升级,发布新款 iPhone12 手机产品搭载后置 3D D-TOF Lidar。 在整个消费电子领域,包括手机、AR/VR、物联网、自动驾驶等使用场景对 3D 机器视觉的需求也在不断增长。

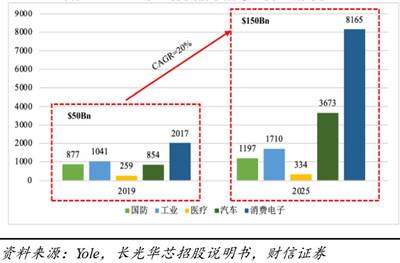

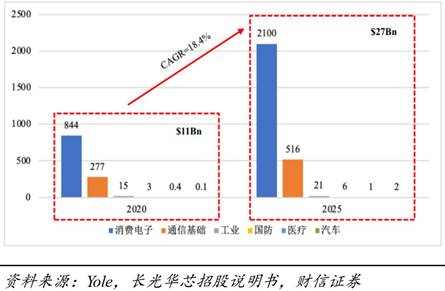

根据 Yole 预测,2019 年,全球 3D 传感市场规模约为 50 亿美元,到 2025 年将增长至 150 亿美元,年复合增长率达到 20.09%。2020 年电子消费用 VCSEL 激光器全球市场规模约为 8.4 亿美元,预计到 2025 年将增长至 21 亿美元,年复合增长率达到 20.1%。

图:2019-2025 年 3D 传感市场规模(单位:百万美元)

图:2020-2025 年电子消费 VCSEL 芯片市场规模(单位:百万美元)